Калькулятор процентов по невыплаченной заработной плате. Разбираемся с компенсационными выплатами. Компенсация и страховые взносы

Компенсация за задержку заработной платы - 2018 год оставил этот вопрос по-прежнему актуальным. Однако на практике мало кто из сотрудников предприятий знает, что если зарплату не выплатили в срок, то с работодателя можно потребовать еще и проценты за просрочку. Для организации же важно знать, облагается ли такая компенсация НДФЛ, страховыми взносами и включается ли в расходы по налогу на прибыль.

Компенсация за задержку выплаты заработной платы по ТК РФ

В условиях кризиса многие российские компании, зачастую относящиеся к малому бизнесу, все чаще задерживают заработную плату (далее - ЗП) своим сотрудникам. В большинстве случаев это происходит не по вине фирмы: каждая из них является звеном в зависимой цепочке контрагентов. Следовательно, как только перебои с оплатой (оплата по договорам от заказчиков/покупателей не поступает в срок) возникают в одном звене, это автоматически отражается на всех последующих. В итоге это может привести к тому, что сотрудники одного, а может быть, и нескольких звеньев не получат ЗП в срок.

Если это произойдет и сотрудники не получат причитающийся им заработок в срок, то компания-работодатель обязана будет впоследствии выплатить сотрудникам не только их заработок, но еще и компенсацию (которая по своему содержанию представляет собой проценты за просрочку). Об этом говорится в ст. 236 ТК РФ.

ВАЖНО! Невыплата в срок заработной платы помимо прочего дает сотруднику право временно приостановить выполнение своих трудовых функций, а также обратиться за компенсацией морального вреда (ст. 142, 237 ТК РФ).

Компенсация за просрочку по ЗП начисляется со следующего за установленным сроком выплаты дня по день погашения работодателем задолженности перед сотрудниками включительно.

Пример 1

Если зарплата, к примеру, должна была быть выплачена 5-го числа, а была выплачена фактически 12-го, то компенсация будет рассчитываться за 7 дней (с 6-го по 12-е включительно).

Если просрочка все-таки имела место, фирма-работодатель будет должна выплатить сотруднику соответствующую компенсацию вне зависимости от того, виновата непосредственно она в задержке ЗП или нет.

ОБРАТИТЕ ВНИМАНИЕ! Сегодня особенно актуальна ситуация, когда из-за отзыва лицензии банк не осуществил перечисление ЗП сотрудникам организации — зарплатного клиента. Такое обстоятельство не снимает с работодателя риска попадания под действие ст. 236 ТК РФ, поскольку факт наличия вины не имеет значения. Поэтому, чтобы минимизировать данный риск, компании следует более тщательно выбирать банк для зарплатного проекта.

При этом если виноват в просрочке, к примеру, банк (в частности, не выполнил в срок платежное поручение организации-клиента на перечисление сотрудникам ЗП), то фирме следует помнить, что она вправе обратиться с регрессионным требованием к банку за то, что он несвоевременно перечислил сотрудникам ЗП, а значит, нарушил условия зарплатного проекта с фирмой. Однако сначала нужно будет все-таки выплатить компенсацию работникам.

Расчет денежной компенсации за задержку заработной платы

ТК РФ не устанавливает, в каком конкретном размере компания должна выплатить работникам компенсацию за просрочку по ЗП. Законодатель предоставил организациям право самостоятельно определять это в коллективном договоре.

Вместе с тем определена нижняя граница компенсации — не меньше 1/150 ключевой ставки за период задержки по ЗП в расчете на каждый день просрочки:

МРК = ЗПнач × Кл.Ст. / 150 × Дпр,

где: МРК — минимум, который работодатель обязан выплатить сотруднику за задержку ЗП;

ЗПнач — сумма заработной платы, которая должна была быть выплачена сотруднику в строго установленный день (за вычетом НДФЛ);

Кл.Ст. — ставка рефинансирования (ключевая ставка) ЦБ РФ на период просрочки;

Дпр — количество дней, на которые работодатель просрочил выплату сотрудникам ЗП.

В коллективном договоре компания может только увеличить размер компенсации за просрочку, установить ее в меньшем размере, чем по указанной выше формуле, организация не имеет права.

ВАЖНО! Информацию о размере ключевой ставки (ставки рефинансирования) см. .

Пример 2

ЗП в компании выплачивается, согласно коллективному договору, 5-го (за вторую половину предыдущего месяца) и 20-го (за первую половину текущего месяца) числа ежемесячно. Специальных положений относительно компенсации за просрочку ЗП коллективный договор не содержит.

За первую половину февраля 2018 года сотруднику была начислена ЗП в размере 30 000 руб. Однако фактически выплачена она была только 6 марта.

Ставка рефинансирования, действовавшая в рассматриваемый период (2018 год), составляла 7,5%.

При данных условиях организации следует выплатить сотруднику 6 марта помимо ЗП также компенсацию задержки за 15 календарных дней в минимальном размере:

МРК = 30 000 × (100% - 13%) × 7,5% / 150 × 15 = 195,75 (руб.)

Однако недостаточно просто корректно рассчитать размер компенсации за просрочку ЗП. Организации также важно четко знать, нужно ли удерживать с такой компенсации НДФЛ, следует ли начислять и уплачивать на такую сумму страховые взносы и как быть с расходами в целях налогообложения прибыли.

НДФЛ с компенсации за несвоевременную выплату заработной платы

С одной стороны, НК РФ устанавливает, что не нужно платить в бюджет НДФЛ с компенсации, если она должна быть выплачена сотруднику по причине, в частности, выполнения им трудовых функций в фирме (п. 3 ст. 217 НК РФ).

С другой стороны, ТК РФ ограничивает простор для установления конкретного размера компенсации минимальной границей. Верхний предел не нормирован. Следовательно, работодатель может установить сколь угодно высокую компенсацию, зафиксировав ее в коллективном договоре.

Возникает вопрос: будет ли облагаться НДФЛ сумма компенсации (как в части минимума, так и в части превышения минимума по ТК РФ)?

В части минимального размера компенсации ответ прозрачен: облагаться НДФЛ она не будет. Это не раз подтверждали контролирующие органы в своих разъяснениях (письма ФНС РФ от 04.06.2013 № ЕД-4-3/10209@, Минфина РФ от 28.02.2017 № 03-04-05/11096, 23.01.2013 № 03-04-05/4-54 и др.).

В случае с превышением минимально допустимого размера контролеры занимают аналогичную позицию: НДФЛ величина превышения не облагается, но только если такое превышение согласуется с трудовым или коллективным договором (письма Минфина РФ от 28.11.2008 № 03-04-05-01/450, от 06.08.2007 № 03-04-05-01/261).

ОБРАТИТЕ ВНИМАНИЕ! Если компания злоупотребит указанным освобождением и под видом компенсации выплатит, к примеру, сотрудникам саму ЗП, то это чревато спорами с проверяющими и доначислением сумм НДФЛ при проверке. При этом суд, скорее всего, встанет на сторону проверяющих, поскольку приоритет имеет содержание над формой: регулярные выплаты компенсации в размере, значительно превышающем сумму начисленной ЗП сотрудникам, доказывают, что фактически имела место выплата ЗП. А значит, необходимо уплатить НДФЛ (постановление ФАС Уральского округа от 30.11.2012 № Ф09-11655/12 по делу № А60-7589/2012).

Нужно ли начислять НДФЛ при выплате других компенсационных выплат, читайте в материалах рубрики .

Страховые взносы при выплате компенсации за просрочку по заработной плате

Если НДФЛ компания выплачивает как налоговый агент, т. е. за счет средств сотрудника, то бремя страховых взносов напрямую ложится на организацию.

Итак, облагаются ли проценты за просрочку по ЗП страховыми взносами? По этому вопросу есть две точки зрения.

Одна заключается в том, что суммы денежной компенсации за нарушение работодателем установленного срока выплат не подлежат включению в базу для начисления страховых взносов. К такому выводу пришли, например, судьи Арбитражного суда Дальневосточного округа от 21.12.2017 № Ф03-4860/2017 по делу № А73-2697/2017 (определением ВС РФ от 07.05.2018 № 303-КГ18-4287 отказано в передаче дела в судебную коллегию по экономическим спорам).

Мотивировали арбитры свое решение тем, что компенсация за несвоевременную выплату заработной платы является не оплатой труда, а видом материальной ответственности работодателя перед работником, которая выплачивается в силу закона физическому лицу в связи с выполнением им трудовых обязанностей, обеспечивая дополнительную защиту трудовых прав работника. По этой причине компенсация за несвоевременную выплату заработной платы не облагается страховыми взносами на основании подп. «и» п. 2 ч. 1 ст. 9 закона № 212-ФЗ (с 01.01.2017 аналогичные положения приведены в п. 2 ст. 422 НК РФ).

См. также .

Другая точка зрения заключается в том, что виды выплат, не облагаемых страховыми взносами, перечислены в ст. 422 НК РФ. Компенсация за просрочку выплаты заработной платы в ст. 422 НК РФ не приведена, следовательно, с этой выплаты взносы начислить необходимо. Данной позиции придерживается Минфин РФ в письме от 21.03.2017 № 03-15-06/16239.

Как видим, вопрос этот спорный. И решать его только вам.

Учет компенсации за просрочку по заработной плате в расходах по налогу на прибыль

В части налога на прибыль ситуация несколько сложнее. НК РФ не содержит каких-либо положений относительно того, можно ли учитывать такую компенсацию в составе расходов или нет.

В кодексе сказано только, что фирма может включать в состав расходов компенсации, выплата которых сотрудникам связана с какими-либо условиями труда (ст. 255 НК РФ).

Кроме того, п. 13 ст. 265 НК РФ позволяет учитывать в расходах санкции за нарушение договоров. При этом ограничения или состав санкций не установлены. Нет также и специальных условий по поводу того, применяется эта норма только к гражданско-правовым или и к трудовым договорам тоже.

В то же время позднее контролирующие органы заняли позицию, согласно которой включать такую компенсацию в расходы нельзя, так как она не связана с условиями труда (не применяется ст. 255 НК РФ), а нормы ст. 265 НК РФ свое действие на данную компенсацию не распространяют (письмо Минфина РФ от 31.10.2011 № 03-03-06/2/164).

Поэтому на сегодняшний день учитывать компенсацию за просрочку по ЗП в расходах достаточно рискованно.

Порядок выплаты компенсации за задержку заработной платы

Механизм документального оформления выплаты за задержку ЗП ТК РФ не установлен.

Поэтому компания может, к примеру, предусмотреть в локальном НПА, что при выплате компенсации издается приказ руководителя (по личному составу). Составляется он в произвольной форме. Однако в таком приказе следует указать, что компенсация выплачивается именно за задержку выплаты ЗП, а также указать период просрочки.

ОБРАТИТЕ ВНИМАНИЕ! Такой приказ необходимо довести до сведения сотрудника под его личную подпись.

Итоги

Расчет компенсации за задержку заработной платы не составляет сложной задачи для бухгалтера, поскольку формула расчета прямо предусмотрена в ТК РФ и не требует каких-либо комплексных данных и вычислений. Достаточно знать размер просроченной ЗП, а также действующую ставку рефинансирования. Сотрудникам следует понимать, что рассчитывать на такую компенсацию они могут в любом случае, даже если работодатель в просрочке не виноват. Компании же важно не забыть, что на сумму компенсации НДФЛ можно не начислять, а вот страховые взносы придется. В отношении налога на прибыль включить компенсацию в расходы, скорее всего, не получится.

В случае задержки компанией выплаты зарплаты работникам, после решения финансовых трудностей, она должна будет не только полностью компенсировать сумму заработной платы, но и оплатить сотрудникам компенсацию за каждый из дней просрочки. Компенсация выплачивается работникам вне зависимости от того, возникла ли ситуация по вине работодателя или по каким-то иным причинам. Итак, как рассчитать компенсацию за задержку зарплаты?

Основным право устанавливающим законодательным документом - Конституцией РФ - гарантируется работающим гражданам страны право на получение вознаграждения полностью. В соответствии с правом, установленным Конституцией, норма о выплате компенсаций за задержку зарплаты, установлена и Трудовым Кодексом, в частности - статьей под номером 236.

Стоит отметить, что получение компенсации возможно не только при задержке зарплатных начислений, но и при несвоевременной выплате работодателем иных платежей - социального и выходного пособия, отпускных и прочих.

Работодатель обязан выплачивать зарплату сотрудникам не реже двух раз за каждый календарный месяц - как правило, выплаты осуществляются в 5-8 и 20-25 числах.

Факт задержки выплат начинает фиксироваться со следующего дня после установленного внутренним распорядком , с этого же дня и начисляются проценты от размера задолженности.

Сумма компенсации должна быть равна или выше 1/300 части от учетной ставки рефинансирования Центрального Банка, которая действует в России в период задержки выплат. Если нормативным актом (коллективным договором, внутренним уставом или иным документом) установлено другое процентное соотношение, то, соответственно, сумма компенсации может быть начислена в увеличенном размере.

Как правильно вести на предприятии , вы можете узнать в нашей новой статье по ссылке.

В соответствии со статьей 142 ТК работник при задержке выплат более, чем на 15 дней , имеет право не осуществлять выполнение работ, уведомив об этом руководство.

Как рассчитать компенсацию за задержку зарплаты: формула, калькулятор, примеры

Расчет компенсации за задержку выплаты заработной платы осуществляется по следующей формуле:

Полная сумма задолженности на момент задержки оплаты (дата - следующий за датой платежа день) делится на 100, делится на 300, умножается на ставку рефинансирования ЦБ и вновь умножается на количество дней фактической задержки выплат. Полученный итог и будет компенсацией, которая полагается работнику.

Что делать сотрудникам при задержке выплат?

Защитой прав трудящихся занимается Трудовая Инспекция - туда и следует обратиться, если работодатель не торопиться выплачивать причитающиеся сотрудникам суммы и компенсации. Не всегда целесообразно обращаться в организацию при незначительной задержке в выплатах, а вот более чем недельное отсутствие начислений - уже повод весьма весомый.

Что такое консолидированная отчетность и как правильно ее вести по предприятию – узнайте

Обращаться следует в то отделение ТИ, к которому относится компания-работодатель по месту расположения. Инспекция проведет проверку и составит предписание о незамедлительном начислении работникам выплат и компенсаций.

В серьезных, вопиющих случаях трудовые инспекторы и работники могут подать на предприятие и руководителей в суд, требуя возместить задолженность. Такое обращение может привести к реальному уголовному или административному наказанию виновных.

Работник может отказаться от выхода на рабочее место, если срок просрочки выплат превысит 15 календарных дней. Но, о данном факте необходимо уведомить руководителя письменно, получив заверенную копию собственного заявления.

Заявление о подключении к электронному документообороту с ПФР: образец и пошаговая инструкция по заполнению

Эта страховка нужна на случай, если работодатель объявит сотрудника прогульщиком, не выполняющим обязанности. Запрещается не выходить на работу при невыплате зарплаты сотрудникам государственных учреждений и предприятий, обеспечивающих жизнедеятельность населения (работники сферы энергетики, скорой помощи и так далее).

Если заработная плата не выплачивается своевременно, сотрудники имеют право на получение компенсации, рассчитать сумму которой достаточно просто самостоятельно. Как правило, задержанная к выплате сумма и компенсации выплачиваются в установленный день проведения платежей.

Подробное руководство по начислению и выплате компенсации за задержку зарплаты содержится в следующем видео-уроке:

30.05.2018, 8:15

Сотрудники в любой организации или компании должны получать установленную плату вовремя и не реже, чем один раз в полмесяца. Конкретные положенные дни могут устанавливаться согласно нормам договора, действующими правилами определенного внутреннего распорядка или иным подобным актом, регулирующим этот вопрос. Причём в документе, касающемся выплат, должен быть четко указан конкретный день, в который сотрудники получают деньги, а не просто период получения. Если отмеченное число приходится на выходной, значит, сотрудники должны получить положенные им выплаты в предшествующий день недели – до начала выходных. В этой консультации рассказываем, как рассчитать компенсацию за задержку заработной платы.

В том случае, если произойдет задержка – то есть работодатель по каким-либо причинам выплатит оговоренную сумму позже установленного дня, отмеченного и зафиксированного непосредственно в документе, регулирующем эти вопросы, он должен, помимо положенной суммы, начислить еще компенсацию за просрочку. Этот вопрос интересует и сотрудников, которые столкнулись с подобной ситуацией, и работодателей, которым необходимо выплатить компенсацию. Также стоит учесть, что компенсации могут выплачиваться и в некоторых других случаях.

Особенности расчета

При расчете получаемых выплат в виде компенсации за задержку зарплаты её начисляют за каждый отдельный следующий рабочий день задержки. С отсчетом начиная от дня после установленной и зафиксированной в документации даты выплаты и заканчивая днем получения положенной суммы включительно, исходя также из доли 1/150 от действующей ключевой ставки.

Отметим, что компенсацию за задержку заработной платы в 2018 году определяют по ключевой ставке, а не ставке рефинансирования.

Если в течение задержки вышло так, что действовало несколько различных ставок, то весь такой период делят на несколько отдельных соответствующих промежутков, каждый из которых рассчитывают по собственной ставке, которая была актуальна в тот момент.

Компенсацию необходимо рассчитывать непосредственно от суммы, которая была не выплачена после удержания налога. То есть, той заработной платы, которую в обычном порядке сотрудник должен был получить в указанный период времени.

РАСЧЁТ

Складывается компенсация за задержку заработной платы из: Суммы, невыплаченной работнику с удержанием налога × 1/150 × Значение ставки, актуальной на момент периода задержки × Общее количество дней получившейся просрочки

При этом причитающаяся компенсация должна быть выплачена в любом случае, даже если:Эта формула позволяет подсчитать минимальную сумму положенной компенсации, которая должна быть впоследствии выплачена. Совершение таких выплат – обязательное действие для работодателя, которое регулирует законодательство. Также компенсация может быть и больше минимальной суммы, если это как-то указано во внутренних документах работодателя.

- сам работодатель не выступает непосредственным виновником задержки;

- такая ситуация возникла не по его вине.

Как любую сумму, выплачиваемую в организации работнику в официальном порядке, компенсацию за задержку выплаты заработной платы указывают в его расчетном листке в числе прочей информации о выплатах.

Пример расчета

Допустим, что в организации существует такой порядок, что зарплату выплачивают раздельно двумя частями. Причем первую часть выдают не позднее 22-го числа, а вторую половину – не позднее 7-го числа следующего месяца.

Зарплата работающему в этой компании сотруднику за вторую часть ноября была выплачена позже: он получил ее только 17 декабря. Размер заработной платы этого сотрудника составляет 18 000 рублей. Ставка ЦБ РФ с 8 по 17 декабря составила 7,25%. Имея эти данные, можно провести все необходимые расчеты, чтобы определить компенсацию, положенную данному работнику.

Решение:

Сначала необходимо вычесть налоговые выплаты из указанной суммы:

18 000 руб. – (18 000 руб. × 13%) = 15 660 руб.

После этого, используя формулу, приведённую выше, можно провести расчет компенсации за задержку выплаты заработной платы:

15 660 руб. × 1/150 × 7,25% × 10 дн. = 75,7.

Таким образом, стало понятно, что компенсация за указанный период составила 75,7 рубля.

Подсчеты можно выполнять вручную, но также существуют специальные сервисы-калькуляторы, позволяющие быстро определить размер компенсации. Для этого необходимо только ввести все нужные данные, а расчеты будут произведены автоматически. Но также не лишним будет знать формулу расчета, чтобы иметь возможность всё перепроверить.

Налоги и взносы

Начисляемая компенсация за несвоевременную выплату заработной платы, согласно принятому законодательству, не должна облагаться НДФЛ. Но при этом с нее должны быть начислены обязательные для выплаты страховые взносы.

Также отметим, что нельзя учитывать компенсацию при расчетах налога на прибыль и налога по УСН.

Приостановка работы

В тех ситуациях, когда заработная плата по каким-то причинам не выплачена сотруднику на протяжении более чем 15 дней, работник может приостановить работу, известив об этом нанимателя.

Стоит учесть, что в некоторых ситуациях нельзя воспользоваться этим правом:

- если организация относится к особо опасной сфере;

- при введении на территории военного положения;

- в других подобных случаях, отдельно оговоренных в ТК РФ.

В данных ситуациях работник должен продолжать выполнять свои положенные обязанности согласно установленному режиму, а также спокойно дождаться, когда будет произведен расчет компенсации за задержку зарплаты, и получить соответствующие суммы.

Если период имеющейся задержки составил менее 15 дней, после чего был проведен расчет компенсации за задержку заработной платы, а также совершены все выплаты, сотрудник должен продолжать выполнять свои обязанности в обычном порядке. После расчета он получит причитающуюся ему сумму, выплата которой будет отражена в его расчетном листке.

Денис Юрин

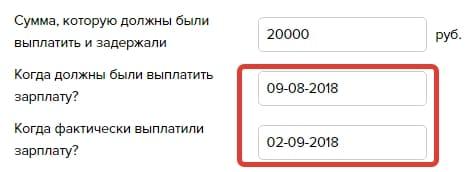

Калькулятор расчета компенсации за задержку зарплаты – это расчет по формулам, предусмотренным законодательством России для несвоевременной выплаты работникам.

Компенсация за задержку заработной платы 2019: калькулятор онлайн

Сумма, которую должны были выплатить и задержали

Когда должны были выплатить зарплату?

Когда фактически выплатили зарплату?

Как пользоваться калькулятором: справка

Шаг 1. Определите сумму, которую вам выплатили не вовремя. Обратите внимание, что это должны быть обязательно российские рубли:

Шаг 2. Укажите две даты: срок выплаты, каким он должен был быть, и дату фактического перечисления средств:

Итог: вы получаете сумму компенсации за несвоевременную выплату заработной платы 2019:

Наша справка: все, что нужно знать о компенсации за задержку зарплаты

Практически каждый из нас продает свой труд: выполняет определенные трудовым договором обязанности, получая взамен зарплату. Иногда это единственный источник существования для человека и его семьи. Однако организации-работодатели иногда не рассчитывают своих возможностей и не могут вовремя заплатить работникам. В этом случае они нарушают требования законодательства. Ведь в сказано, что работодатель обязан платить сотрудникам зарплату не реже чем два раза в месяц в строго установленные дни. Поэтому, если положенные вам деньги не выплатили вовремя, руководство компании должно за это отвечать. Мер ответственности предусмотрено несколько:

- административная (штрафы);

- уголовная, в случае неоднократного и злостного нарушения;

- со стороны работников приостановление работы до погашения задолженности;

- материальная - выплата компенсации.

Последняя мера ответственности в списке для сотрудников предпочтительнее всего. Ведь если кто-то из них пропустит срок оплаты по кредиту по причине того, что работодатель задержал зарплату, дополнительная денежная выплата принесет больше пользы, чем штраф на организацию, который пополнит бюджет, но не карманы работников.

Когда положена компенсация

Компенсация за несвоевременную выплату заработной платы 2019 и в последующие годы по нормам положена всегда, когда человек не получил заработанное вовремя. Условно говоря, это проценты за пользование деньгами, которые в положенный день выплаты становятся собственностью работника. При этом законодательство не освобождает организацию от такой обязанности, даже если она не виновата в сложившейся ситуации. Кстати, проценты организация должна выплатить не только если задержала зарплату. Это также относится к отпускным, декретным и прочим денежным средствам, которые компания выплачивает в пользу сотрудников.

Поэтому, если вам задержали кровно заработанное даже на несколько дней, вы смело можете требовать от руководства компенсировать вам такую задержку. Правда, размер ее будет совсем невелик. Ведь можно делать расчет компенсации за задержку заработной платы по нормам ТК РФ в минимальном размере, а можно закрепить ее размер в коллективном и трудовом договорах. Поскольку во втором случае размер причитающейся работнику суммы компенсации будет больше, мало кто из руководства компаний идет на такой шаг. А как узнать, сколько положено по закону?

Размер компенсации за задержку зарплаты

Этот размер не может быть ниже 1/150 ключевой ставки Центробанка, которая действовала на период задержки. На самом деле, это совсем не много. Ведь на момент написания этой статьи ключевая ставка ЦБ РФ установлена в 7,75 %. То есть сумму зарплаты, которую вам не заплатили вовремя, нужно умножить на эту ставку, а потом разделить на 150. Это и будет то, на что можно минимально рассчитывать за каждый день невыплаты. При этом если задержали не всю зарплату, а только ее часть, то и рассчитывать следует только исходя из недоплаченной своевременно суммы.

Рассмотрим простой пример:

Сашка Букашка зарабатывает в месяц 30 000 рублей (после удержания НДФЛ). За первую половину марта ему должны были перечислить на карточку 15 000 рублей 22 числа, но фактически деньги были отправлены только 25 марта. Т. е. произошла задержка на 3 календарных дня. Сашка применил калькулятор расчета компенсации за задержку зарплаты (2019) и выяснил, что за один день ему положено 7,75 рублей. За 3 дня, соответственно, - 21.75 рублей.

Мы видим, что считать дни нужно, начиная со следующего дня после установленной даты выплаты заработка и заканчивая днем фактического расчета включительно. Лучший способ узнать, какая положена компенсация за задержку заработной платы 2019, - калькулятор, но можно использовать и простую формулу:

Сумма компенсации = (Сумма задержанной выплаты × ключевую ставку ЦБ / 150) × количество дней задержки

Так всегда можно проверить, правильно ли посчитала бухгалтерия организации. Ведь сумма выплаченных вместе с долгом процентов должна быть указана в расчетном листке.

Обратите внимание на наш .

Как и куда обращаться

Для начала нужно написать заявление на имя руководства и поставить его в известность о своем желании получить проценты. По идее. погасить образовавшуюся задолженность организация и так обязана с учетом этих процентов, но напоминание лишним не будет. Если ни заработанных денег, ни процентов так и не заплатили, остается три пути для защиты своих прав:

- Государственная инспекция труда (ГИТ).

- Прокуратура.

При этом обращаться можно во все три сразу, одно другому не мешает. При написании иска надо не забыть упомянуть о процентах, тогда судья обязательно их взыщет.

Бывает так, что задолженность по заработной плате погашена, а о процентах работодатель предпочел забыть. В этом случае можно пожаловаться в ГИТ, и там призовут компанию к порядку. Например, оштрафуют в соответствии с ч. 6 на сумму:

- от 30 000 до 50 000 руб. - саму организациию;

- от 10 000 до 20 000 руб. - должностных лиц (руководителя);

- от 1000 до 5000 руб. - индивидуального предпринимателя.

Налоги

Рассмотренные нами выплаты НДФЛ не облагаются (). Поэтому поступить на счет сотрудника должна вся сумма начисленных процентов без удержания 13 % налога. Но это в том случае, если размер процентов составляет минимальную 1/150 ключевой ставки. Если установлен повышенный размер, с суммы выплаченных процентов должен быть удержан НДФЛ.

Сложная экономическая ситуация в стране накладывает свои коррективы практически на все сферы жизни.

Не обошла она стороной и вопрос своевременной выплаты зарплат, и пособий. Не секрет, что зарплаты и другие выплаты зачастую не только задерживают, но и не платят вообще.

Как быть работнику в такой ситуации? Трудовое законодательство регулирует подобные вопросы, и было бы мудро в такой ситуации им воспользоваться.

Законодательное регулирование

Компенсационные выплаты можно требовать на основании следующих законодательных актов :

- Федеральный закон № 272-ФЗ;

- Трудовой кодекс РФ;

- Уголовный кодекс РФ, Глава 19, Статья 145.1.

Сроки начисления компенсаций

Новая редакция трудового законодательства отмечает, что зарплату нельзя выплачивать позже 15 числа следующего месяца.

Помимо того, статья № 136 ТК РФ по-прежнему гласит, что заработную плату необходимо выплачивать регулярно через 15 дней. Согласно статье № 236 ТК РФ, при отсутствии выплаты зарплаты

в предписанный законодательством срок, руководителю предприятия (ИП) грозит дисциплинарная ответственность.

Помимо того, статья № 136 ТК РФ по-прежнему гласит, что заработную плату необходимо выплачивать регулярно через 15 дней. Согласно статье № 236 ТК РФ, при отсутствии выплаты зарплаты

в предписанный законодательством срок, руководителю предприятия (ИП) грозит дисциплинарная ответственность.

Обновленная редакция этой статьи предусматривает увеличение суммы денежной компенсации штату сотрудников компании за невыплаченную заработную плату. Компенсация предполагает начисление процентов на размер просроченной зарплаты, но ее величина несколько увеличилась. Рассмотрим более подробно вопрос размера компенсационных выплат.

Порядок и формула расчета

В Конституции Российской Федерации закреплено основополагающее право трудящихся граждан на полную и справедливую оплату своей работы. В свою очередь, статья № 22 ТК РФ гласит, что зарплата либо другая выплата (отпускные, пенсии, стипендии) должна выплачиваться регулярно и в установленные сроки. Несоблюдение этого положения влечет за собой наложение штрафных санкций в отношении работодателя.

Компенсация за каждый день просрочки рассчитывается в процентах

от суммы задолженности по зарплате, оплате отпуска, выходного пособия или соцвыплаты. Расчет компенсации исчисляется с учетом всех ставок - ключевой или рефинансирования, действовавших на период просрочки, что при длительных невыплатах может иметь серьезные последствия. Кроме того, коллективный договор или локальный акт могут предусматривать увеличенный размер компенсации (часть 2 статьи № 236 ТК РФ).

Компенсация за каждый день просрочки рассчитывается в процентах

от суммы задолженности по зарплате, оплате отпуска, выходного пособия или соцвыплаты. Расчет компенсации исчисляется с учетом всех ставок - ключевой или рефинансирования, действовавших на период просрочки, что при длительных невыплатах может иметь серьезные последствия. Кроме того, коллективный договор или локальный акт могут предусматривать увеличенный размер компенсации (часть 2 статьи № 236 ТК РФ).

Трудовой кодекс обязывает работодателя осуществлять выплату зарплаты минимум 2 раза в месяц с периодом в 2 недели. Факт несвоевременной выплаты фиксируется на следующий день после истечения даты оплаты установленной трудовым распорядком предприятия. Именно с этого момента начисляется компенсационная выплата за невыплату зарплаты. Помимо того, выходные или праздничные дни учитываются при начислении процентов за просрочку.

В согласии с нововведениями в трудовом законодательстве, процентная ставка составляет минимум 1/150 ставки рефинансирования Банка России (до 2 октября включительно составляла 1/300).

На данный момент компенсация за невыплату зарплаты рассчитывается по специальной формуле :

К = ЗП * Д * СР * (1/150)

Расшифруем обозначения величин :

- К - компенсация за просрочку;

- ЗП - задолженность по зарплате;

- Д - период невыплаты;

- СР - ставка рефинансирования.

Пример вычислений

Предположим, что просроченная сумма составляет 10 тыс. руб., период просрочки - 19 дней, а ставка рефинансирования - 10,5 % (0,105).

Произведем расчет компенсации:

К = 10 000 x 19 x 1/150 x 0,105 = 66,50 руб.

Получается, что компенсационная выплата равна 66 руб. 50 коп.

Кроме того, помимо административных штрафов за просрочку по выплате зарплаты, существуют штрафы, налагаемые на руководителя и организацию в случае, если уровень заработной платы окажется ниже . С 1 января 2019 года минимальная зарплата - 11 280 руб. Если в субъекте РФ существует своя ставка МРОТ, то следует ориентироваться на нее.

Выплата алиментов, налогов и страховых взносов

Рассмотрим данные вопросы по отдельности:

- .Согласно действующему законодательству денежные суммы, идущие на содержание несовершеннолетних детей, высчитываются со всех существующих видов заработной платы, а также иных доходов, в том числе и компенсационных выплат.

- Налоги. Как уже было сказано, коллективный договор или локальный акт могут содержать условия для увеличенного размера компенсации. Если подобными документами предусмотрена компенсационная выплата выше установленной законодательством, то разница от их величин облагается .

- Страховые взносы. Так как компенсационная выплата не содержится в перечне необлагаемых выплат, контролирующие органы утверждают, что она должна облагаться страховыми взносами в согласии с письмом Минтруда России от 22 января 2014 года № 17-3/В-19.

Ответственность за неуплату зарплат, пенсий, стипендий и других выплат

Действующим законодательством РФ установлена материальная ответственность руководителя компании за невыплату зарплаты в установленные сроки или за отказ произвести компенсационную выплату. Как уже было отмечено, Трудовой кодекс РФ предусматривают дисциплинарную ответственность руководителя предприятия или ИП.

Собственник предприятия по заявлению профсоюзной организации обязуется осуществить предусмотренные нормативными актами дисциплинарные меры в отношении руководителя, допустившего нарушения. Такие меры могут включать в себя выговор или увольнение.

Собственник предприятия по заявлению профсоюзной организации обязуется осуществить предусмотренные нормативными актами дисциплинарные меры в отношении руководителя, допустившего нарушения. Такие меры могут включать в себя выговор или увольнение.

Работодатель решает сам - какой выбрать вариант взыскания. Если компенсационная выплата нанесла организации материальный ущерб, то собственник имеет право подать в суд на руководителя для возмещения ущерба.

Кроме дисциплинарной ответственности существует также и административная ответственность. Статья 5.27 КоАП РФ гласит, что в случае задержки зарплаты или отказа произвести компенсационную выплату на руководителя будет наложен административный штраф: на должностных лиц — от 10 тысяч до 20 тысяч рублей, на юридических лиц — от 30 тысяч до 50 тысяч рублей.

Также за подобный вид нарушения предусмотрена уголовная ответственность, если доказано, что имеют место корыстные или личные мотивы руководителя организации:

- Частичная невыплата (имеется ввиду сумма менее половины установленной) вышеперечисленных видов выплат свыше 3-х месяцев может повлечь за собой наложение штрафа до 120 тыс. руб., лишение возможности находиться на руководящих должностях в течение года или заключение на один год.

- Полная невыплата больше двух месяцев, включая выплату в размере меньшем, чем МРОТ, согласно федеральному законодательству может повлечь за собой наложение штрафных санкций на сумму от 100 до 500 тыс. руб., лишение права занимать некоторые должностные вакансии или заключение в местах лишения свободы сроком до трех лет.

Что может предпринять работник

Рассмотрим какие действия может предпринять сотрудник в случае несвоевременной выплаты заработной платы.

В первый день отсутствия зарплаты сотрудник может подать заявление в Федеральную инспекцию труда . На основании этого заявления будет проведена проверка факта невыплаты зарплаты.

При подтверждении данного факта, предприятие обязано выплатить штраф в размере от 30 до 50 тыс. руб. Для руководителей, бухгалтеров — от 10 до 20 тыс. руб., и для ИП штраф будет составлять от 1000 до 5000 руб.

Кроме того, возможна приостановка его деятельности на 90 дней. Работодателя также обязуют произвести расчет и выплату компенсации сотрудникам за каждый день просрочки.

В случае отсутствия выплаты зарплаты более 15 дней, сотрудник имеет право не выходить на рабочее место

. Эта норма права действует только в том случае, если сотрудник уведомил своего руководителя в письменной форме о решении не выходить на работу. При этом необходимо составить второй экземпляр заявления, поставить на нем отметку о вручении работодателю и хранить его у себя. В противном случае, согласно трудовому законодательству, самовольное оставление рабочего места может расцениваться руководителем фирмы как прогул, и повлечь за собой соответствующие меры.

В случае отсутствия выплаты зарплаты более 15 дней, сотрудник имеет право не выходить на рабочее место

. Эта норма права действует только в том случае, если сотрудник уведомил своего руководителя в письменной форме о решении не выходить на работу. При этом необходимо составить второй экземпляр заявления, поставить на нем отметку о вручении работодателю и хранить его у себя. В противном случае, согласно трудовому законодательству, самовольное оставление рабочего места может расцениваться руководителем фирмы как прогул, и повлечь за собой соответствующие меры.

Также в статье 142 ТК РФ приводится список работ и ситуаций, при которых сотрудник не имеет права прекращать трудовую деятельность, например, исполнение трудовых обязанностей в ВС РФ, введение чрезвычайного положения, работы на опасном производстве и так далее. Кроме того, данная статья приводит перечень рабочих специальностей, которые не позволяют оставлять свое рабочее место при невыплате зарплаты, например, работники скорой медпомощи, газоснабжения, отопительных и теплоснабжающих предприятий.

Работник имеет право прекратить исполнение своих обязанностей до полной оплаты задолженности по заработной плате. Помимо того, работодатель обязан известить сотрудника о том, что долг будет погашен, отправив ему уведомление, в котором будут указаны дата и место выдачи зарплаты.

Если имеют место систематические нарушения в отношении выплаты заработной платы, работник имеет право обратиться за защитой своих прав в Госинспекцию труда, прокуратуру или непосредственно в суд.

Как видим, компенсация за невыплату зарплаты стала выше, руководители предприятий теперь несут более серьезную ответственность за какие-либо нарушения в отношении любых выплат. Если имеют место какие-либо ущемления прав работников, студентов или пенсионеров, решить эти вопросы теперь будет намного проще. Конечно, разобраться во всех нюансах трудового законодательства не так просто, поэтому можно воспользоваться помощью профессионального юриста.

О данном виде компенсации рассказано в следующем видеосюжете: