Бланк передачи основных средств форма ос 1. Акт приемки-передачи основных средств. На что обратить внимание при оформлении акта

Акт приема-передачи по унифицированной форме N ОС-1 (далее - акт ОС-1) необходим для (далее - ОС)

. От того, насколько верно он заполнен, может зависеть правильность исчисления налога на имущество и налога на прибыль. Поэтому рассмотрим на примере, что вписывается в ту или иную строку (графу) этого первичного документа.

Когда составляется акт ОС-1

Вам придется оформить акт

:

- при приемке имущества, переданного вам (при приобретении, безвозмездном получении и т.д.) другим лицом , у которого передаваемое имущество не числилось в составе ОС, при том что это имущество, согласно вашей учетной политике, должно быть включено в состав ОС. Вместе с тем если имущество, отвечающее условиям признания ОС, стоит менее 20 000 руб. без НДС и у вас в учетной политике прописано, что такое имущество учитывается в составе МПЗ, то акт ОС-1 составлять не нужно.

Обратите внимание, при приемке имущества, которое у передающей стороны было в составе ОС (далее будем называть такое имущество бывшим в эксплуатации), вы не составляете отдельный акт ОС-1, а просто в акте ОС-1, который передаст вам продавец, заполняете отдельные строки и графы. Но если вы приобретаете бывшее в эксплуатации ОС для перепродажи (то есть для вас это товар), вам не нужно заполнять свою часть акта ОС-1, оформленного продавцом;

- при создании ОС вашей организацией ;

- при передаче ОС в собственность другому лицу (как организации, так и физическому лицу) или на баланс лизингополучателя.

Внимание! Акт ОС-1 нужно составлять и при передаче ОС физическому лицу - не предпринимателю.

Когда вы принимаете к учету оборудование, которое требует монтажа, то на него надо составить акт о приеме (поступлении) оборудования по форме N ОС-14. И только после монтажа такого оборудования и его перевода в состав ОС нужно будет составить акт ОС-1. А если вы приобрели бывшее в эксплуатации оборудование, то свою часть акта ОС-1, переданного продавцом, вы заполняете после монтажа и перевода оборудования в состав ОС.

Таким образом, акт ОС-1 составляется:

(если) передается бывшее в эксплуатации имущество (которое у передающей стороны числилось в составе ОС) - в двух экземплярах, которые заполняются:

Передающей стороной;

Принимающей стороной;

(если) имущество приобретено через розничную торговую сеть, у физлица или изготовлено вашей организацией - в одном экземпляре, который заполняется принимающей стороной. Далее мы будем называть такое имущество новым.

Обсуди с контрагентом

Чтобы стороне, передающей имущество, не пришлось оформлять дополнительный документ, подтверждающий данные ее налогового учета, можно эти данные включить в акт ОС-1, дополнив его несколькими графами.

К акту ОС-1 нужно приложить техническую документацию на объект (например, технический паспорт, инструкцию по эксплуатации). Если же при приеме ОС нужно проверить соответствие объекта техническим условиям, его пригодность к эксплуатации и необходимость его доработки, то можно приказом руководителя создать для этого комиссию.

Заполнение акта ОС-1

Сразу скажем, что форма акта предусматривает указание в нем показателей исключительно для бухгалтерского учета, а никак не для налогового. Поэтому для удобства вы можете дополнить форму акта графами или строками для данных налогового учета. Дополненную форму акта нужно утвердить приказом руководителя.

А если ваш бухгалтерский учет настолько сближен с налоговым, что все бухгалтерские показатели, отражаемые в акте, совпадут с налоговыми, вы можете сделать на акте ОС-1 пометку об этом, например написать "Расхождений между данными бухгалтерского и налогового учета нет".

Заполняем первую страницу

Заполнение первой страницы акта начинается с указания данных об организации-получателе и организации-сдатчике. При этом если приобретено новое ОС, то, соответственно, данные о сдатчике не заполняются.

В строке "Основание для составления акта" вы можете указать любой документ, например договор купли-продажи, или накладную, или счет.

Таблица справа на этой странице акта (начиная со строки "Дата принятия к бухгалтерскому учету") заполняется передающей стороной при передаче ОС, бывшего в эксплуатации.

То есть при приобретении нового ОС вам нужно поставить в строках этой таблицы прочерки.

И обратите внимание, что на первой странице акта ОС-1 передающая сторона указывает номер амортизационной группы, в которую у нее включался объект. И вы при приобретении ОС, бывшего в эксплуатации, должны включить объект для целей налогового учета в состав той же амортизационной группы (подгруппы), в которой он числился у предыдущего собственника. Если передающая сторона изначально неправильно определила амортизационную налоговую группу ОС и неверно отражала объект в своем учете, но при передаче вам объекта отказывается исправить группу на правильную, то вы не можете самостоятельно ее поменять. Вы должны включить принятое ОС в ту же самую амортизационную группу.

А, как выяснилось, в Минфине предъявляют довольно жесткие требования к данным об основном средстве, отражаемым в акте ОС-1.

Бахвалова Александра Сергеевна, главный специалист-эксперт Департамента налоговой и таможенно-тарифной политики Минфина России

"Раздел 1 акта по форме N ОС-1 заполняется на основании сведений передающей стороны и носит информационный характер для объектов основных средств, бывших в эксплуатации.

Как разъяснил Минфин России в Письме от 05.07.2010 N 03-03-06/1/448, в случае отсутствия у получателя акта приема-передачи по бывшему в эксплуатации основному средству амортизация по такому основному средству у него не начисляется.

Если же форма N ОС-1 есть, но она заполнена неправильно, к примеру неверно был определен срок полезного использования основного средства, то получается, что достоверных документов о приобретенном основном средстве у принимающей стороны нет, и, следовательно, амортизация по такому основному средству начисляться не может".

Но мы бы не советовали вам ориентироваться лишь на сведения об амортизационной группе, указанные на первой странице акта ОС-1. Ведь передающая сторона необязательно указала в акте номер группы именно для целей налогового учета. Лучше если сведения о номере будут подтверждены отдельным документом, переданным вам предыдущим собственником. По вашему запросу он может передать вам справку в произвольной форме, оформленную, к примеру, так.

Справка-подтверждение

Подтверждаем, что копир Canon imageRUNNER IR-2520, переданный ООО "Роза" по акту о приеме-передаче от 05.08.2010 N 9 (договор купли-продажи от 19.07.2010 N 134), числился в налоговом учете нашей организации в составе III амортизационной группы.

Главный бухгалтер ------------ (Розанова М.А.)

Печать

Если же основное средство вам передает организация-спецрежимник, то, поскольку она не определяла амортизационную группу для целей налогообложения, вы можете определить ее самостоятельно.

Чтобы заполнить строку "Организация-изготовитель" на первой странице акта, нужно посмотреть технические документы на объект (например, технический паспорт). А если эти сведения найти невозможно, то в строке ставится прочерк.

В шапке первой страницы акта ОС-1 обязательно должны поставить свои подписи руководители передающей (если приобретено ОС, бывшее в эксплуатации) и принимающей сторон, а также должны стоять даты утверждения ими акта ОС-1.

Заполняем раздел 1 второй страницы акта

Этот раздел заполняет только сторона, передающая основное средство. Следовательно, он вообще не заполняется при приеме-передаче нового ОС.

Если это вы передаете свое ОС, то вам надо обратить внимание на графу 4 разд. 1 - фактический срок эксплуатации ОС. Он определяется по формуле:

Фактический срок эксплуатации ОС (графа 4 разд. 1) = Период от даты ввода ОС в эксплуатацию до даты списания ОС - Месяцы и годы, когда фактически ОС не использовались

В срок, когда фактически ОС не использовалось, включаются периоды, когда по нему приостанавливалось начисление амортизации:

В бухгалтерском учете:

При переводе на восстановление (ремонт, реконструкцию, модернизацию) продолжительностью свыше 12 месяцев;

В налоговом учете (Пункт 3 ст. 256 НК РФ):

При передаче в безвозмездное пользование;

При переводе на консервацию продолжительностью свыше 3 месяцев;

При переводе на реконструкцию (модернизацию) сроком свыше 12 месяцев.

Если же вы сторона, принимающая бывшее в эксплуатации ОС, и вы видите, что разд. 1 акта организацией-сдатчиком заполнен лишь для бухгалтерского учета, то вы можете дополнительно запросить у нее сведения о некоторых показателях налогового учета (по аналогии с подтверждением номера амортизационной группы), в частности о фактическом сроке эксплуатации ОС. Ведь при применении линейного метода начисления амортизации для целей налогообложения прибыли вы можете уменьшить срок полезного использования полученного объекта на фактический срок его эксплуатации предыдущим собственником (Пункт 7 ст. 258 НК РФ).

Заполняем раздел 2 второй страницы акта

Этот раздел заполняет только получатель ОС .

При этом надо обратить внимание на следующие показатели этого раздела:

Графа 1 "Первоначальная стоимость на дату принятия к бухгалтерскому учету". Для бухгалтерского учета это будет сумма, которая списывается с кредита счета 08 "Вложения во внеоборотные активы" в дебет счета 01 "Основные средства". А для налогового учета это сумма расходов на приобретение ОС (его сооружение, изготовление, доставку), а также на доведение ОС до состояния, пригодного для использования, за минусом суммы входного НДС (кроме случаев, когда входной НДС учитывается в стоимости ОС). Причем первоначальная стоимость в бухгалтерском и налоговом учете может и не совпасть. Например, разница может равняться сумме процентов по кредиту, полученному для покупки этого ОС;

Графа 2 "Срок полезного использования". Как мы уже сказали выше, при приобретении бывшего в эксплуатации ОС этот срок для целей налогового учета может быть рассчитан по формуле:

Срок полезного использования ОС для целей налогообложения прибыли = Срок полезного использования объекта в соответствии с Классификацией основных средств - Фактический срок эксплуатации ОС предыдущим собственником

Если же на дату получения ОС срок полезного использования у предыдущего собственника уже истек, то вы определяете срок полезного использования самостоятельно исходя из технических условий и рекомендаций изготовителей, способности ОС приносить доход и технических характеристик;

Графа 4 "Норма амортизации". В случае если срок полезного использования в графе 2 разд. 2 акта ОС-1 указан в месяцах, то и норма амортизации должна быть месячная. Тогда ее можно рассчитать по формуле:

Месячная норма амортизации в % = 100% / Срок полезного использования на дату принятия ОС к учету (в годах) / 12 месяцев

Если же в бухгалтерском учете амортизация начисляется:

(или) способом списания стоимости по сумме чисел лет срока полезного использования;

(или) способом списания стоимости пропорционально объему продукции (работ), то в графе 4 разд. 2 акта ОС-1 нужно поставить прочерки.

Заполняем раздел 3 второй страницы акта

В разд. 3 акта ОС-1 указываются индивидуальные характеристики ОС. Например, здесь можно указать, в каком состоянии передается ОС, при наличии каких-либо дефектов у объекта - зафиксировать их.

Раздел 3 обязательно нужно заполнять, если из технических документов на ОС (из паспорта, руководства по эксплуатации, справочников) видно, что в нем есть детали, содержащие драгоценные материалы. Если в этих документах ничего о содержании драгметаллов не сказано, то в таблице разд. 3 акта надо поставить прочерки.

Заполняем третью страницу акта

Если для приема и проверки технического состояния ОС создавалась комиссия, то на третьей странице акта она:

Проставляет дату испытания ОС;

Отмечает соответствие или несоответствие ОС его техническим условиям;

Указывает, нужна ли этому ОС доработка.

Далее комиссия уточняет, что именно не соответствует техническим условиям и что требует доработки. И на основании результатов испытания и осмотра ОС дает свое заключение. Если по результатам проверки был составлен какой-то документ, то его надо приложить к акту и указать его в строке "Приложение".

Заполненный и подписанный членами комиссии акт ОС-1 в тот же день передается в бухгалтерию. На основании этого акта открывается инвентарная карточка учета ОС по форме N ОС-6. Об этом в акте ОС-1 ставится отметка.

При заполнении акта ОС-1 по объекту, бывшему в эксплуатации, особенно внимательной следует быть принимающей стороне, поскольку от показателей, отраженных в акте, у нее могут зависеть налоговые и бухгалтерские расходы.

В случае передачи движимого объекта, относящегося к основным средствам, составляется соответствующий акт. В большинстве случае используется форма ОС 1, образец и инструкция по заполнению которой подробно рассмотрены в статье.

По сути и по форме документ представляет собой акт приема-передачи конкретных движимых объектов, относящихся к основным средствам. Сюда не относятся здания, промышленные сооружения и другие объекты недвижимости, для которых существует специальная форма ОС 1а. К тому же акт не составляется в отношении таких имущественных объектов:

- движимых, стоимость которых на данный момент оценивается в 3000 рублей и ниже;

- движимых, относящихся к библиотечному фонду.

Прием основных средств происходит по разным основаниям:

- В соответствии с договорами о приобретении средства: покупка оборудования, мена, дарение имущества, его аренда, получение по договору лизинга.

- Изготовление оборудования и ввод его в эксплуатацию за соответствующую плату (для собственных потребностей предприятия).

- Выбытие имущества из основных средств компании (аналогично – продажа, мена пользу другой организации).

В некоторых случаях ввод имущества осуществляется на основе других документов – подобные ситуации прописаны в законодательстве отдельно (существует отдельный порядок).

Акт всегда составляется в 2 одинаковых экземплярах, которые имеют равную юридическую силу. Зачастую к нему прикладывают технические документы, которые сопровождают передаваемое (приобретаемое) имущество.

ОБРАТИТЕ ВНИМАНИЕ. Каждая компания вправе применять как стандартную форму бланка, так и документ собственной формы. Основное требование состоит в том, чтобы были отражен все ключевые сведения (как показано на бланке ниже).

Бланк и образец 2018 г.

Бланк состоит из 3 страниц и выглядит следующим образом:

Образец заполнения ОС 1, который можно использовать в качестве примера, представлен ниже. Здесь представлен экземпляр, который заполнен и предназначен именно для получателя. Соответственно, сдатчик вносит сведения в те графы, которые предусмотрены именно для него.

Непосредственное заполнение и подписание зависит от особенностей объекта, передаваемого предприятию. Если производственное оборудование конструктивно простое и не требует никаких монтажных работ, акт подписывают сразу в момент фактической покупки. Если же требуется сборка, то сначала проводится монтаж, а только потом подписывают акт.

Инструкция по заполнению

Следует обратить внимание на то, что заносятся сведения не во все графы: все зависит от того, кому именно принадлежит экземпляр: принимающей или передающей стороне.

Страница 1

На титульной странице приводятся такие сведения:

- Визы «Утверждаю» со стороны представителя (чаще всего генерального директора) компании-сдатчика и получателя. На каждом экземпляре ставятся соответствующие визы – т.е. 2 документа получателя и сдатчика будут отличаться.

- Место для печати (М.П.) предназначено для нанесения оригинального оттиска. Однако допускается отсутствие печати, если компания официально не использует ее в своей работе.

- Сведения о получателе – сокращенное название компании, например, ООО «ИКС», ее реквизиты (ИНН и КПП).

- Коды по ОКУД и по ОКПО.

- Юридический адрес компании, с указанием региона и почтового индекса.

- Банковские реквизиты – расчетный счет, наименование и БИК банка, данные корреспондентского счета.

- Название структурного подразделения, куда поступило основное средство (например, на склад готовой продукции).

- Правовое основание для совершения сделки – чаще всего это соответствующий договор купли-продажи.

- Номер документа (обычно идет сквозная нумерация в течение всего года) и дата заполнения.

- Дата, когда средство было принято к бухучету – это и есть дата составления акта.

- Номера – инвентарный, заводской, а также амортизационной группы

- Официальное название имущественного объекта (например, модель автомобиля), изготовитель этого имущества.

- Под местом нахождения объекта имеется в виду компания (и адрес), где оно было конкретно в момент передачи.

- Бывают ситуации, когда приобретаемое имущество находится в собственности сразу нескольких компаний. Тогда заполнение происходит в соответствии с величиной доли в праве собственности. К тому же необходимо поставить пометку о каждом участнике доли и ее размере. Эти сведения фиксируются на 1 странице формы (раздел «Справочно»).

Страница 2

Вторая страница предполагает заполнение сразу двух разделов:

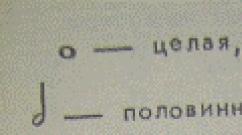

- Если оборудование или другое имущество уже использовалось как основное средство, следует заполнить раздел 1. В нем указываются ключевые сведения об объекте, актуальные на дату его передачи:

- дата или год выпуска;

- дата официального начала эксплуатации;

- дата последнего капремонта;

- количество лет и месяцев всего срока использования;

- данные по сроку полезного использования;

- общая сумма издержек в связи с износом;

- стоимость остаточная;

- цена покупки (по договору).

- Сведения в разделе 2 фиксируются только получателем, причем они заполняются только в его экземпляре формы. Приводятся все актуальные сведения по амортизации имущества:

- стоимость имущества на тот день, когда оно было официально принято к бухучету;

- общий срок полезного использования (исчисляется в полных месяцах);

- способ расчета амортизации – название метода и норма.

Также на второй странице вносится информация с характеристикой основного средства:

- название;

- количество;

- пометка по содержанию драгоценных металлов и камней (Если таковые есть в его составе); в случае отсутствия ставятся прочерки во всех графах.

Если какие-либо существенные характеристики не были отражены в табличной части, они отдельно прописываются в строках после фразы «Другие характеристики».

Страница 3

Наконец, на странице 3 в бланке происходит заполнение всех данных по комиссии, принимающей основное средство:

- Дата, на которую зафиксирован результат испытания имущественного объекта (обычно это и есть дата оформления акта).

- Результат проведенных испытаний: пометка «соответствует» и пометка о возможной доработке (требуется или не требуется).

- Официальное заключение принимающей комиссии: обычно указывают, что оборудование находится в рабочем состоянии и годно к эксплуатации.

- Далее прописывают официальные названия всех документов технического характера, которые сопровождают данное оборудование (основное средство).

- Затем ставят подписи, расшифровки подписей и названия должностей такие лица:

- председатель комиссии (как правило, это генеральный директор);

- заведующий структурным подразделением, куда поступает это имущество (например, заведующий складом)

- генеральный бухгалтер, который принимает средство на учет.

- В завершение приводится отметка о непосредственном приеме-передаче объекта: каждая сторона заполняет свою графу. Сдатчик прописывает все сведения после слова «Сдал», а принимающая организация заполняет данные после слова «Принял»:

- кто именно принял (должность, подпись и расшифровка подписи);

- основание возникновения полномочий принятия (доверенность – номер, дата, кто выдал и кому);

- кто принял имущество на ответственное хранение (аналогично должность, подпись и расшифровка подписи);

- отметка главного бухгалтера, в которой подтверждается факт заведения карточки учета, номер записи в инвентарной книге и дата ее составления (подпись и расшифровка подписи).

Порядок составления и подписания

Для разных сотрудников (генеральный директор, заведующий складом, который принимает основное средство на ответственное хранение, и главный бухгалтер, ставящий его на учет) процедура оформления и заполнения будет выглядеть по-разному. В общем виде последовательность действий следующая:

- На предварительном этапе две стороны (приемщик и сдатчик) ведут переговоры по согласованию самой процедуры передачи и правовому основанию (лизинг, покупка, мена или дарение). Составляется соответствующий договор, в котором учитываются интересы обеих сторон.

- Затем наступает собственно этап приемки. Он всегда проводится не одним лицом, а сразу комиссией, состоящей как минимум из директора, главного бухгалтера и заведующего складом. Могут присутствовать и технические специалисты, способные компетентно оценить состояние объекта и его соответствие заявленным в технической документации характеристикам.

- Акт подписывается – в каждом экземпляре компании заполняют свои графы: сдатчик прописывает отметки о сдаче, приемщик – о приемке.

- Затем главный бухгалтер стороны сдатчика снимает средство со счета 01.

- А главный бухгалтер приемщика, наоборот, ставит объект на учет по счету 01.

О том, как составить соответствующие бухгалтерские проводки, можно увидеть ниже.

Процедура оформления, операции по постановке на учет и снятии с учета, а также передаче и приему имущества долгосрочного пользования (за исключением капитальных строений и сооружений) и объектов, причисленным к категории основных средств организации, сопровождаются составлением документа формы ОС-1 – акта приема-передачи основных средств.

Акт предназначен для введения имущества, объектов и предметов в эксплуатацию и постановки на учет для составления бухгалтерской отчетности. Основные средства, требующие установки или проведение монтажных работ, принимаются по акту после их полной готовности к сдаче.

Включается в состав основных средств имущество, полученное:

- по сделкам купли-продажи, в результате обмена, в процессе безвозмездной передачи в пользование, а также приобретенное по окончанию договора лизинга (аренды с последующим выкупом);

- за плату безналичным (наличным) порядком, в результате изготовления собственными производственными силами и вводе в эксплуатацию строений, сооружений и пристроенных частей зданий, проведенных в установленном порядке.

Актом по форме ОС-1 оформляется факт выбытия имущества из категории основных средств (при отчуждении по сделкам купли-продажи, мены и т.п.). Для исключительных случаев приема-передачи имущества законодательством предусмотрены особые условия.

Предприятия, которые в процессе деятельности осуществляют между собой прием или передачу имущества, принадлежащего к категории основных средств, обязаны оформлять их постановку на учет или выбытие документами формы ОС-1 (для объектов основных средств, за исключением строений, зданий), формы ОС-1А (для строений, сооружений) и формы ОС-1Б (для группы объектов учета, за исключением строений, сооружений).

Заполнение акта

Все акты данной категории должны быть утверждены ответственными лицами предприятий с обеих сторон, составлены в двух и более экземплярах (в случае надобности). К актам приема-передачи средств и объектов может быть приложена документация описательного и технического характера.

В первый раздел актов по форме ОС-1 и ОС-1А сведения вносятся на основании данных предприятия-сдатчика, и носят информационный характер для имущества из категории основных средств, эксплуатировавшегося ранее. При приобретении новых объектов учета или их самостоятельном изготовлении, вносить такие сведения нет необходимости.

В графе для отражения амортизационных начислений указываются итоговые суммы начисленной амортизации с момента начала эксплуатации объекта. Вторая часть документа – раздел 2 – должна быть заполнена предприятием-получателем.

При приеме-передачи объекта, находящегося в собственности у нескольких юридических лиц, данные об имуществе совместного владения отражаются соразмерно долям каждого предприятия.

В раздел справочной информации в тексте бланка в обязательном порядке вносятся сведения о каждом совладельце объекта. В случае если операция приема-передачи предусматривает расчеты между сторонами в иностранной валюте, то в акте указывается курс ЦБ на день совершения сделки или дату, установленную в соответствии с требованиями бухгалтерской отчетности.

Организация применяет общий режим налогообложения. У физического лица были приобретены здание и оборудование. Продавец акты приема-передачи основных средств по форме ОС-1 или ОС-1а не представил. Купленное имущество планируется учитывать в составе основных средств.

Можно ли принять основные средства к бухгалтерскому учету на основании договора купли-продажи и акта приема-передачи?

Как при отсутствии актов по форме ОС-1 или ОС-1а поставить на учет (бухгалтерский и налоговый) основные средства, бывшие в эксплуатации?

Рассмотрев вопрос, мы пришли к следующему выводу:

У физического лица - продавца отсутствует обязанность предоставлять организации-покупателю акты приема-передачи основных средств по формам ОС-1 или ОС-1а. Для принятия к бухгалтерскому учету купленных объектов движимого и недвижимого имущества организации продавцу достаточно имеющихся у нее актов приема-передачи, составленных в произвольной форме, с указанием всех реквизитов, установленных Закона N 402-ФЗ.

В бухгалтерском и налоговом учете приобретенные основные средства, бывшие в эксплуатации, учитываются не по остаточной стоимости, указанной в документах поставщика, а по сумме фактических затрат организации на их приобретение. При этом сумма амортизации, начисленная предыдущим собственником, у нового собственника в учете не отражается.

В бухгалтерском учете может быть установлен любой срок полезного использования, который организация сочтет обоснованным. В ситуации, когда основные средства, бывшие в эксплуатации, приобретаются у физического лица, в налоговом учете срок полезного использования должен быть определен исключительно на основании Классификации ОС, как если бы покупалось новое ОС.

Обоснование вывода:

Акты ОС-1 или ОС-1а

Прежде всего отметим, что, с точки зрения гражданского законодательства, обязанность составления акта приема-передачи при заключении договора купли-продажи возникает только в том случае, когда речь идет о продаже недвижимого имущества ( ГК РФ). Здесь обращаем внимание, что ГК РФ не предъявляет каких-либо требований к форме акта приема-передачи, оформляемого при реализации объекта недвижимости. В связи с этим такой акт может быть составлен как в произвольной форме, так и с применением унифицированной формы (например формы ОС-1а "Акт о приеме-передаче здания (сооружения)", утверждена Госкомстата РФ от 21.01.2003 N 7 "Об утверждении унифицированных форм первичной учетной документации по учету основных средств" (далее - Постановление N 7)).

В случае реализации движимого имущества составление акта приема-передачи не является обязательным требованием закона.

Вместе с тем Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) определяет, что в целях бухгалтерского учета каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Под фактом хозяйственной жизни понимаются сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств ( Закона N 402-ФЗ).

Соответственно, с точки зрения N 402-ФЗ такой факт хозяйственной жизни, как продажа имущества, в обязательном порядке должен быть оформлен первичным учетным документом.

В отношении конкретного вида первичного документа, которым должен быть оформлен факт продажи имущества, следует учитывать, что, с точки зрения правил бухгалтерского учета, составление именно акта приема-передачи требуется только в том случае, если реализуется имущество, учитываемое у продавца в составе основных средств (п. 81 Методических указаний по бухгалтерскому учету основных средств, утвержденных Минфина России от 13.10.2003 N 91н). В иных случаях, например при передаче покупателю имущества, учитываемого в качестве товара или материала, составляется не акт приема-передачи, а накладная (п. 2.1.2 Методических рекомендаций по учету и оформлению операции приема, хранения и отпуска товаров в организациях торговли (утверждены письмом Роскомторга от 10.07.1996 N 1-794/32-5), п. 120 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 N 119н*(1)).

Однако действие N 402-ФЗ на физических лиц не распространяется ( Закона N 402-ФЗ). Поэтому физическое лицо, реализующее движимое имущество (в том числе оборудование), составлять и подписывать акты приема-передачи такого имущества не обязано. В то же время не существует и запрета на подобные действия.

В рассматриваемом случае, как мы поняли, сторонами подписаны акты приема-передачи как в отношении движимого, так и в отношении недвижимого имущества. Данные акты составлены в произвольной форме.

С учетом всего вышесказанного мы видим, что в данном случае свои обязательства по оформлению документации физическое лицо - продавец исполнило полностью. Оснований требовать от него составления и предоставления актов приема-передачи по унифицированным формам ОС-1 "Акт приемки-передачи основных средств" (также утверждена N 7) и ОС-1а "Акт о приеме-передаче здания (сооружения)" не имеется.

Более того, на сегодняшний день указанные формы вообще не обязательны к применению, т.е. даже в том случае, когда продавцом имущества выступает юридическое лицо (подпадающее под требования N 402-ФЗ), реализующее именно основные средства (а не товар или материалы), акт приема-передачи основных средств может быть составлен в произвольной форме. При этом единственным требованием к такому документу является обязательное наличие всех реквизитов, предусмотренных Закона N 402-ФЗ.

Дело в том, что в настоящее время все формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета ( Закона N 402-ФЗ). Обязательного применения бланков, которые содержатся в альбомах унифицированных форм (в том числе утвержденных N 7), N 402-ФЗ не предусматривает*(2). Поэтому акт приема-передачи основных средств может быть составлен как по унифицированной форме (ОС-1 или ОС-1а), так и в произвольном виде.

Итак, в рассматриваемой ситуации для принятия к бухгалтерскому учету купленных объектов движимого и недвижимого имущества организации продавцу достаточно имеющихся у нее актов приема-передачи, составленных в произвольной форме, содержащих все реквизиты, установленные Закона N 402-ФЗ. Если всех нужных реквизитов данные документы не содержат, то на их основании целесообразно составить бухгалтерскую справку (с указанием всех реквизитов из Закона N 402-ФЗ), в такой ситуации именно данная справка будет являться основанием для постановки купленного имущества на баланс.

Данные, необходимые для принятия к учету объектов ОС, бывших в эксплуатации

Что касается вопроса об определении данных, свидетельствующих о том, что приобретенные недвижимость и оборудование являются не новыми объектами, то здесь необходимо иметь в виду, что в рассматриваемом случае, по сути, такие данные организации-покупателю не нужны. Поясним.

1. Бухгалтерский учет

В бухгалтерском учете учет основных средств осуществляется в соответствии с Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 (далее - ПБУ 6/01) и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными Минфина России от 13.10.2003 N 91н (далее - Методические указания). Бывшие в эксплуатации основные средства в ПБУ 6/01 отдельно не упоминаются, что позволяет сделать вывод о том, что такие основные средства отражаются в бухгалтерском учете по общим правилам (п. 24 Методических указаний).

Согласно п. 8 ПБУ 6/01 первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов. Фактическими затратами на приобретение, сооружение и изготовление основных средств являются, в частности, суммы, уплачиваемые (подлежащие уплате) в соответствии с договором поставщику (продавцу). При этом организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может определять первоначальную стоимость основных средств, приобретенных за плату, - по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене) (п. 8.1 ПБУ 6/01).

Иного порядка определения первоначальной стоимости для основных средств (в том числе объектов недвижимого имущества), приобретенных за плату, бухгалтерским законодательством не предусмотрено. Таким образом, в бухгалтерском учете приобретенные основные средства, бывшие в эксплуатации, учитываются не по остаточной стоимости, указанной в документах поставщика, а по сумме фактических затрат организации на их приобретение. Сумма амортизации, начисленная предыдущим собственником, в бухгалтерском учете у нового собственника не отражается*(3).

Вместе с тем отражение приобретенного объекта недвижимости в учете по первоначальной стоимости, равной цене его приобретения, не означает, что организация не может учесть срок эксплуатации данного объекта при определении его срока полезного использования.

Напомним, что стоимость объектов основных средств погашается посредством начисления амортизации, расчет которой осуществляется исходя из срока полезного использования объекта основных средств (п.п. 17, 19 ПБУ 6/01). Под остаточной стоимостью основного средства в бухгалтерском учете понимается его первоначальная стоимость за минусом начисленной амортизации (п. 54 Методических указаний).

Таким образом, можно сделать вывод, что чем выше срок полезного использования основного средства, тем медленнее уменьшается его остаточная стоимость.

Согласно п. 20 ПБУ 6/01 срок полезного использования объекта ОС определяется при принятии объекта к бухгалтерскому учету организацией самостоятельно исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования этого объекта (например срок аренды).

Такой порядок определения срока полезного использования распространяется и на объекты основных средств, ранее использовавшиеся у других собственников (п. 59 Методических указаний).

Таким образом, в бухгалтерском учете (в отличие от налогового учета) можно установить любой срок полезного использования. Здесь обращаем внимание, что при определении срока полезного использования организация вправе, но совершенно не обязана руководствоваться Классификацией основных средств, включаемых в амортизационные группы, утвержденной Правительства РФ от 01.01.2002 N 1 (далее - Классификация ОС). Иными словами, устанавливаемый организацией в бухгалтерском учете срок полезного использования для того или иного объекта может оказаться как равным сроку, предусмотренному для объектов такого вида Классификацией ОС, так и меньше или больше срока, установленного Классификацией ОС.

Однако, безусловно, срок полезного использования не устанавливается произвольно и должен быть обоснован теми или иными показателями, экономическими суждениями, документацией и т.д. При этом наличие конкретных данных о том, где использовался принимаемый к учету объект, в течение какого срока он амортизировался, о суммах начисленной прежними собственниками амортизации и т.п. для установления срока полезного использования обязательным не является. Кроме того, очевидно, что в ситуации, когда продавцом объекта выступает физическое лицо, получить указанные данные, по сути, невозможно (как было сказано, физические лица бухгалтерский учет не ведут, соответственно, амортизацию не исчисляют). Не установлено на законодательном уровне и требований определять срок полезного использования исходя из фактических данных о годе выпуска оборудования (годе постройки здания). Безусловно, такие данные могут использоваться при установке срока полезного использования, если они имеются у организации, однако их отсутствие не является препятствием для определения срока полезного использования исходя из других критериев.

В данном случае для определения конкретного срока использования объекта основных средств в организации может быть создана комиссия по приемке объектов основных средств. В нее могут войти, к примеру, руководитель, главный бухгалтер, а также иные должностные лица, например представитель от отдела, который предположительно будет эксплуатировать здание. Такая комиссия должна вынести мотивированное решение об установлении срока полезного использования на принимаемые к учету объекты (здание и оборудование). Решение может основываться на данных фактического осмотра приобретенного имущества (его физического состояния на момент покупки), данных о примерном годе выпуска купленного оборудования, полученных со слов продавца или из других источников (от производителя, сети Интернет и т.д.), на данных БТИ о годе постройки здания и т.п.

На основании решения комиссии издается приказ руководителя об установлении срока полезного использования объекта основных средств.

2. Налоговый учет

В налоговом учете первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за минусом НДС и акцизов ( НК РФ). Этот порядок формирования первоначальной стоимости распространяется как на новые основные средства, так и на бывшие в эксплуатации.

Таким образом, так же, как и в бухгалтерском учете, в налоговом учете приобретенные основные средства, бывшие в эксплуатации, учитываются не по остаточной стоимости, указанной в документах поставщика, а по сумме фактических затрат организации на их приобретение. Сумма амортизации, начисленная предыдущим собственником, в налоговом учете у нового собственника не учитывается.

Однако правила установления срока полезного использования в налоговом учете более "жесткие", нежели в бухгалтерском учете.

Так, в НК РФ четко и однозначно указано, что срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом Классификации ОС.

Кроме того, положения НК РФ содержат четкие правила определения срока полезного использования основных средств, бывших в эксплуатации ( НК РФ).

Согласно НК РФ организация, приобретающая объекты ОС, бывшие в употреблении, в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих ОС срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником. Кроме того, приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника ( НК РФ).

Таким образом, нормы НК РФ предоставляют налогоплательщику право самостоятельно решать, какой порядок определения срока полезного использования имущества, бывшего в употреблении, ему применять:

1) исходя из срока полезного использования, устанавливаемого с учетом Классификации ОС (в соответствии с НК РФ);

2) исходя из срока полезного использования, устанавливаемого с учетом Классификации ОС, уменьшенного на срок фактического использования всеми прежними собственниками (первое предложение НК РФ);

3) исходя из срока полезного использования, установленного прежним владельцем, уменьшенного на срок фактического использования прежним владельцем (второе предложение НК РФ).

Однако при покупке имущества у физического лица, не являющегося ИП, применение второго и третьего способов невозможно. Как уже не раз было указано, физическое лицо не ведет налоговый и бухгалтерский учет, а следовательно, не может устанавливать срок полезного использования и начислять амортизацию. То есть при постановке на учет ОС, купленного у физического лица, не являющегося ИП, организации необходимо определять срок полезного использования по Классификации ОС, т.е. как если бы покупалось новое ОС.

Поясним. По поводу справедливости данного утверждения относительно третьего способа сомнений не возникает (вывод следует из прямого прочтения нормы). Что касается второго способа, то при его применении, помимо НК РФ, необходимо учитывать и положения приведенного выше НК РФ, который определяет, что приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

Из буквального прочтения данной нормы следует, что она распространяется на все ОС, бывшие в употреблении. Соответственно, для правомерного отражения в налоговом учете ОС в качестве бывшего в употреблении (как следствие, для правомерного уменьшения срока полезного использования) необходимо иметь информацию об амортизационной группе, в которую включалось данное ОС у бывшего собственника. Понятно, что физическое лицо, не являющееся ИП, данной информации предоставить не может даже в том случае, если оно составит акты приема-передачи по формам ОС-1 или ОС-1а (заполнить все реквизиты этих форм физическое лицо не сможет).

Смотрите дополнительно Закона N 402-ФЗ и федеральным стандартам бухгалтерского учета (документам, их заменяющим) ( и Закона N 402-ФЗ, Закона N 402-ФЗ).

*(2) Исключением являются унифицированные формы, используемые в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (кроме N 402-ФЗ). Сказанное означает, что если использование унифицированной формы предусмотрено, например, ЦБ РФ (кассовые документы), Уставом автомобильного транспорта и городского наземного электрического транспорта и постановлением Правительства РФ (транспортная накладная) и т.п., то их использование обязательно (смотрите информацию Минфина России от 04.12.2012 N ПЗ-10/2012, письмо Минфина России от 28.02.2013 N 03-03-06/1/5971).

*(3) Применение иного порядка учета может повлечь за собой серьезные налоговые риски, выражающиеся не только в негативных последствиях, связанных с занижением налоговой базы по налогу на имущество организаций, но и с возможностью привлечения организации к ответственности по НК РФ за грубое нарушение правил учета доходов и расходов и объектов налогообложения. Отметим, что согласно НК РФ под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается в том числе систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета хозяйственных операций. Кроме того, существует риск привлечения к административной ответственности должностных лиц организации по КоАП РФ.

Субъекты предпринимательства могут заключать различные договора, которые являются основанием для возникновения определенных прав и обязательств. На практике очень часто они также передают друг другу определенное имущество, которое относится к категории основных средств.

Данный факт должен быть документально подтвержден. При этом возникает необходимость заключения не только соответствующего договора, но и акта о передаче имущества, в том числе и основных средств.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Его оформление должно производиться согласно утвержденной форме ОС-1. Оно необходимо в тех случаях, когда принятый объект включается в состав основных средств, которые принадлежат стороне, принимающей их.

Если передаваемый объект не нуждается в проведении монтажных работ, то акт составляется непосредственного после его приобретения. Если же требуется проведение подобных работ, то данный документ должен быть составлен после их окончания.

А какие особенности имеет акт о приеме передаче объекта основных средств, как он должен быть составлен, и какие законодательные требования предъявляются?

Цель подобной бумаги

Акт о приеме передаче основных средств применяется для осуществления операций с дорогостоящим имуществом, которые проводятся между субъектами предпринимательства. Основной целью данного документа является юридическое оформление определенных действий.

Например, составление подобного документа требуется в тех случаях, когда предприятия заключили какую-нибудь сделку, и имущество должно быть передано от одного к другому из них. При этом оно в соответствии с требованиями действующего правового регулирования оформлено в балансе предприятия.

Соответственно, составление акта необходимо для документального оформления списания переданного имущества и для постановки его на учет в другом предприятии. Необходимость составления подобного документа возникает также в тех случаях, когда создается новое имущество за счет собственных средств предприятия.

Также необходимо знать о том, что данные, которые отражены в акте, необходимы для составления и ведения отчетности компании. Данный документ нужен бухгалтеру для расчета суммы налогов, а также для исчисления .

К составлению данного документа нужно отнестись очень внимательно. Также необходимо соблюдать все законодательные требования, предъявляемые к нему.

Законные параметры документов

Порядок составления акта о приеме передаче основных средств получил свое четкое законодательное регулирование. В частности, в бюджетном законодательстве РФ.

Определенным вопросам посвящены Приказы Минфина №162н и № 174н. Форма ОС-1 утверждена соответствующим постановлением Госкомстата. Именно данный документ является основанием для постановки имущества на учет.

Товар также приобретается у продавца на основании соответствующего акта приема-передачи. Но подобное имущество покупается с целью реализации. Закон гласит, что покупатель в этом случае не обязан оформлять дополнительный документ. В частности, решение вопроса о том, каким именно документом должен быть оформлен договор поставки товара, оставлено руководителю фирмы.

Согласно правовому регулированию единые формы первичной документации являются обязательными к применению для всех предприятий, которые осуществляют деятельность на территории РФ. Исключение предусмотрено для кредитных организаций и бюджетных учреждений.

Но закон дает предприятиям возможность в некоторых случаях вносить в данные документы дополнительные реквизиты. Они могут лишь вписать новые данные, удаление установленных реквизитов не допускается.

Согласно действующему законодательству форма ОС-1 используется с целью оформления факта приема или передачи определенных объектов между субъектами предпринимательства. Данная форма может не использоваться в тех случаях, когда оформление приема-передачи конкретных основных средств должно проводиться особыми способами.

Бланк формы ОС-1:

Когда и как используется

Акт о приеме передаче объекта основных средств составляется в следующих случаях с целью включения конкретного имущество в категорию основных средств предприятия, а также с целью его исключения из данной категории. При этом основанием для составления подобного документа могут служить различные сделки и другие действия компаний (например, создание нового объекта).

В подобных случаях необходимо знать о том, что форма ОС-1 используется для всех основных средств, кроме зданий и сооружений (для данной категории используется другая форма, которая также утверждена законодательством).

К числу подобных основных средств можно отнести:

- инвентарь, необходимый для организации работы;

- скот;

- капитальные вложения;

- транспорт и т.д.

А для оформления приема передачи зданий и сооружений применяется форма ОС-1а. Также утвержден отдельный бланк данного документа, используемый в тех случаях, когда передается целая группа основных средств. Данный факт необходимо учитывать во время заключения договора о передачи нескольких объектов. При этом акт должен быть составлен в двух экземплярах, которые подписываются руководителями учреждений.

Необходимо знать о том, что сведения о передаваемых объектах основных средств должны быть заполнены в соответствующую карточку, которая оформляется с целью ведения учета.

Бланк акта приема передачи состоит из нескольких разделов, которые должны быть оформлены в соответствии с требованиями действующего законодательства. Например, реквизит о государственной регистрации прав должен быть заполнен в тех случаях, когда передается недвижимое имущество.

Заполнение акта о приеме передаче объекта основных средств

При заполнении акта о приеме передаче объекта основных средств необходимо придерживаться определенных правил, установленных действующим законодательством.

В частности, в данном документе должна быть отражена следующая информация:

- его наименование;

- дата составления документа;

- данные сторон;

- содержание сделки;

- величина натурального и денежного измерения сделки;

- имена должностных лиц, которые подписали документ.

Акт должен быть составлен, учитывая техническую документацию на передаваемый объект. Если у стороны, которая передает имущество, оно являлось основным средством, нужно использовать также данные бухгалтерского учета (например, промежуток использования передаваемого основного средства).

Если передаваемое имущество находилось на балансе у продавца, то в процессе заполнения бланка акта о приеме передаче объекта основных средств должны принимать участие обе стороны сделки. Продавец должен составить 2 экземпляра данного документа. При этом он должен оставить незаполненным 2-ой раздел данного документа, который должен заполнить покупатель.

В дальнейшем приобретатель также должен заполнить дополнительный экземпляр данного документа, который должен использоваться для ведения бухучета. В нем необходимо зафиксировать дату постановки объекта на бухучет, его инвентарный номер.

Если приобретается новое имущество, которое ранее нигде не использовалось, то акт должен заполнить покупатель. При этом разделы, которые касаются передаче объекта основных средств, остаются незаполненными.

Акт должен быть утвержден исполнительным органом компании. Это основные правила заполнения акта о приеме передаче основных средств.

Образец заполнения формы ОС-1:

Подробная инструкция по оформлению

Акт состоит из 3 основных страниц. Ниже приведены таблицы с описаниями и инструкциями заполнения каждой из них.

Главная (титульная) страница документа, в которой заполняется основная информация о сторонах сделки и передаваемом объекте:

| Продавец и покупатель | Заполняются данные сторон (наименование, ИНН, адрес и т.д.) |

| Основание | Данные документа, на основании которого составляется акт (например, приказ, договор и т.д.) |

| Дата передачи и принятия | Указывается дата, когда основное средство было введено в эксплуатацию |

| Счет | Заполняются бухгалтерские данные для правильного отражения имущества в бухучете |

| Данные акта | Нужно указать номер и дату составления документа |

| Государственная регистрация | Информация заполняется, если передается недвижимое имущество |

| Номера | Нужно заполнить данные об амортизационной группе, также необходимо указать инвентарный номер |

| Информация об объекте | Необходимо заполнить наименование и краткое описание объекта, указать его модель, данные о том, где он находится на момент составления документа |

| Данные о долевой собственности | Если объект является предметом долевой собственности, необходимо указать об этом |

| Валюта | Стоимость необходимо указать в рублях |

Вторая страница документа (необходимо знать о том, что данная страница не должна быть заполнена для новых объектов):

Последняя страница:

Также в данном документе необходимо указать информацию об открытой инвентаризационной карточке. Кроме основных данных желательно заполнить также дополнительную информацию, которая даст более полное представление о приобретаемом объекте.

К числу дополнительных данных можно отнести:

- метод отражения объекта в специальной бухгалтерской программе;

- промежуток полезного использования;

- проводка с бухгалтерской документацией и т.д.

Образец заполнения акта можно найти в интернете. На самом деле заполнение подобного документа- довольно легкая процедура, которая не отнимет много времени.

Важность подписи

Акт о приеме и передаче основных средств должны подписать руководители компаний, которые выступают в качестве сторон сделки. От их имени документ также могут подписать их представители. Но в этом случае необходимо наличие соответствующей доверенности. При этом в доверенности нужно указать полномочия проведения проверки и подписания акта о приеме и передаче основных средств.

Только подписанный документ является основанием для списания переданного имущества с баланса компании и для ее постановки на баланс принявшей организации.

Кроме руководителей предприятий акт также должны подписать члены комиссии, которые проводила осмотр и проверку объекта.